「社会課題解決のためのルール形成最新動向」と題し、環境や人権といった広範なサステナビリティ関連テーマにおける最新のルール形成の動向について連載形式で論じる。第1回目の本稿では、サステナビリティ情報開示を巡る欧州のルール形成について解説する。

サステナビリティ情報開示のリーダーを目指すEU

ロシアによるウクライナ侵攻によって、化石燃料の増産と輸出入の増加、関連するインフラ増設など、脱炭素とは逆行する動きが世界各国で起きている。緊急措置的な位置づけであり、脱炭素社会に向けた大きな方向性は変わっていないと見る向きがあるものの、同時に企業のSDGsに対する姿勢も問われている。

また、ドイツ銀行傘下の運用部門ドイチェ・アセット・マネジメント(DWS)は5月末、環境対応を誇大報告する「グリーンウオッシング」に関与した疑いで家宅捜索を受けた。ESGそのものの持続可能性が問われているが、EUはグリーン成長の政策パッケージ「欧州グリーンディール」の下、本気でサステナビリティ関連のルール形成に邁進している。特にサステナビリティ関連の情報開示について、世界のリーダーを目指していると見られる。

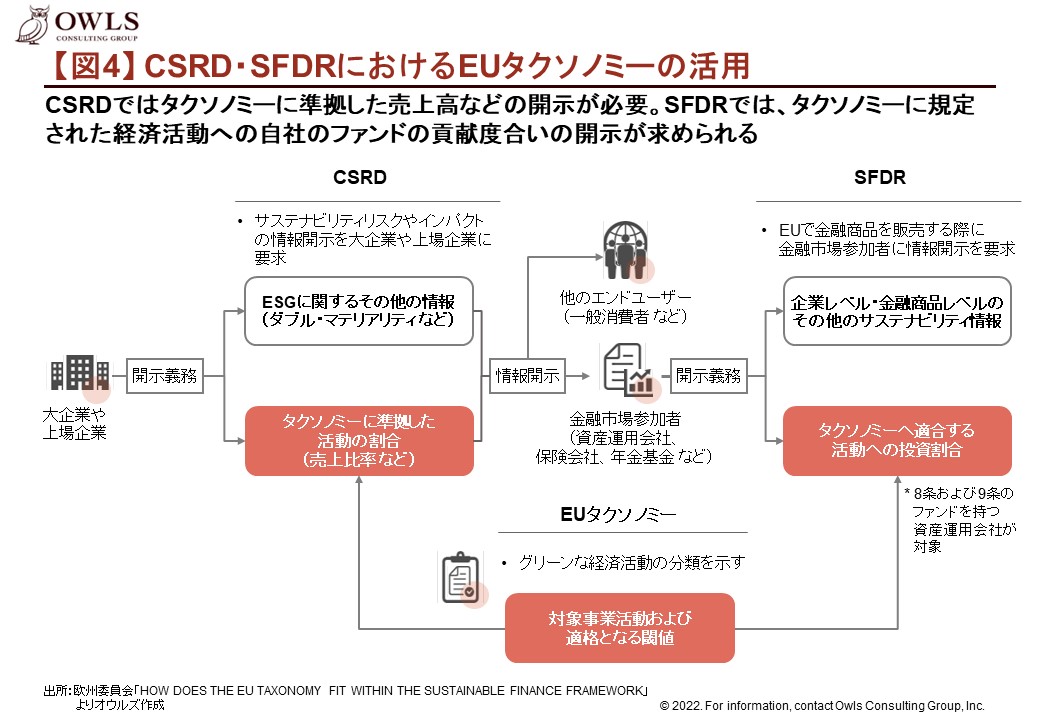

EUのサステナビリティ開示の主要なルールは、企業持続可能性開示指令案(CSRD)、サステナブルファイナンス開示規則(SFDR)、EUタクソノミー規則から構成される。CSRDは製造業、サービス業などを含む幅広い業種を対象とした企業のサステナビリティ情報開示、SFDRは資産運用会社や財務アドバイザーを含む金融市場参加者に対する開示義務を求めている。また、タクソノミーは「グリーン」な経済活動を分類する規則で、CSRDおよびSFDRと密接に結びつくものだ。

信頼性と比較可能性のあるレポーティングを意図するCSRD

CSRDは、非財務情報開示指令(NFRD)によって規定されていたサステナビリティ開示の要求事項の範囲及び内容を拡張するものだ。EU理事会と欧州議会が暫定合意をし、それぞれでの正式な承認手続きを経て、その後発効する見通しとなっている*1 (図1参照)。

CSRDは、投資家及び他のステークホルダーが必要とするサステナビリティ情報について、信頼性と比較可能性のあるレポーティングを促進することを最大の目的としている。ダブル・マテリアリティ(環境・社会マテリアリティ)の観点での開示を求めたことにも、その姿勢は表れている。

そもそもマテリアリティとは、組織にとっての「重要課題」を示す言葉であり、シングル・マテリアリティとダブル・マテリアリティに大別される。シングル・マテリアリティは、サステナビリティ課題が自社のビジネスに与える影響について報告すべきとする。他方、ダブル・マテリアリティは、サステナビリティ課題が自らのビジネスに与える影響に加え、自社ビジネスが環境と人に与える影響の両方について報告することも含む。

気候関連財務情報開示タスクフォース(TCFD)や国際サステナビリティ基準審議会(ISSB)などの国際基準は、投資家を想定利用者としているためシングル・マテリアリティが対象となっている。他方、CSRDは投資家に加え、幅広いマルチ・ステークホルダーを主な利用者として想定しているため、ダブル・マテリアリティを対象としているのだ。

CSRDでは、マネジメントレポートの中でサステナビリティ情報を開示することが義務化され、その他の媒体での開示を認めないことも特徴だ。マネジメントレポート以外で開示する場合、財務情報とサステナビリティ情報の結合性が不明確となること、サステナビリティ情報が財務情報に比べて重要性が低いような印象を与える可能性が指摘されたことが背景にある。信頼性と比較可能性を主眼としている姿勢がここにも表れている。

サステナブル投資の発展とウォッシュ回避の両立を目指すSFDR

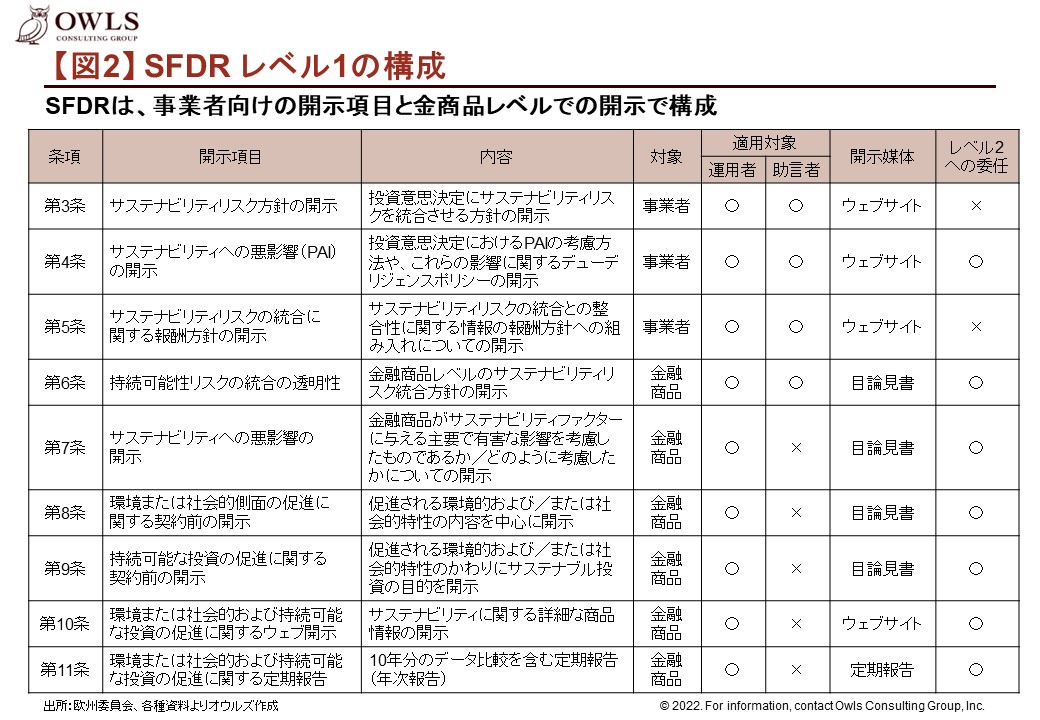

CSRDが広範な業種を対象とする一方、SFDRは金融市場参加者に対するサステナビリティ情報の開示義務を求めるものだ。金融市場参加者の企業体レベルおよび金融商品レベルでそれぞれ開示すべき事項を定めることで、ESGプロダクトの透明性を高めること、すなわちSDGsウォッシュを一掃することを目的としている。ひいては、サステナブル投資の発展を目指しているのだ。

2段階で導入されることとなっており、レベル1といわれるSFDR本体は2021年3月に導入されている。レベル2である細則(RTS)は2023年1月導入予定で、2022年4月6日にドラフト・ファイナルと呼ばれる草案も公表された。

会社レベルでは、投資意思決定にサステナビリティリスクを統合させる方針(第3条)、サステナビリティに有害な影響を与える事象(PAI)(第4条)、サステナビリティリスクの統合に関する報酬方針(第5条)の開示が求められる。

金融商品レベルでは、サステナビリティへの貢献度合いに応じて要求される開示内容が異なる。まず、全ての商品について、サステナビリティリスクをどのように考慮しているか(サステナビリティリスクが重要でない場合はその理由)に関して開示が求められる(第6条)。第6条に準拠した開示をした上で、適合する場合に追加で開示するのが第8条、第9条だ。

第8条では、「「環境」または「社会」(または双方を)の改善を促進しているファンド」についての開示事項が規定され、第9条では「サステナブル投資そのものを目的とするファンド」についての開示事項が規定されている。この特徴から、それぞれ8条ファンド(ライト・グリーン)、9条ファンド(ダーク・グリーン)と呼ばれる(図2参照)。

8条ファンド、9条ファンドについては規制当局による承認は不要とされており、運用企業ごとに判断を行っている。特に8条ファンドについてはレベル2のRTSの最終案でも基準が明確化されておらず、解釈に余地がある状態となっている。

それはEU加盟国ごとの8条ファンドの国内市場シェアを見ると一目瞭然だ。トップのスウェーデンは8条ファンドが92%のシェアを占めるのに対し、最も低いのはドイツの8%となった。スウェーデンでは、第8条の「促進」の意味するところをあまり厳密に解釈していない一方、ドイツでは、ドイツ連邦金融監督庁(BaFin)がSFDRを厳格に解釈していることが要因とされる。

2022年2月に欧州証券市場監督局(ESMA)が公表した「Sustainable Finance Roadmap」では、第8条の最低基準の導入の必要性が指摘されている。

欧州政府としては、解釈の余地のある8条ファンドよりも、9条ファンドを増やしていきたい意図を持ちながらも、第8条を設けることにより、サステナブル投資への資金流入そのものも目指していると読み取れる。そして、第8条の基準自体を今後洗練させることにより、EUはSDGsウォッシュを一掃したサステナブル投資の促進を目指していくと考えられる。

SFDRの導入により、運用会社は投資対象となる企業の選別をより一層加速させている。サステナブルでない、と認識されると投資資金の引き上げ(ダイベストメント)も起こり得る。

グリーンな経済活動の分類をするEUタクソノミー

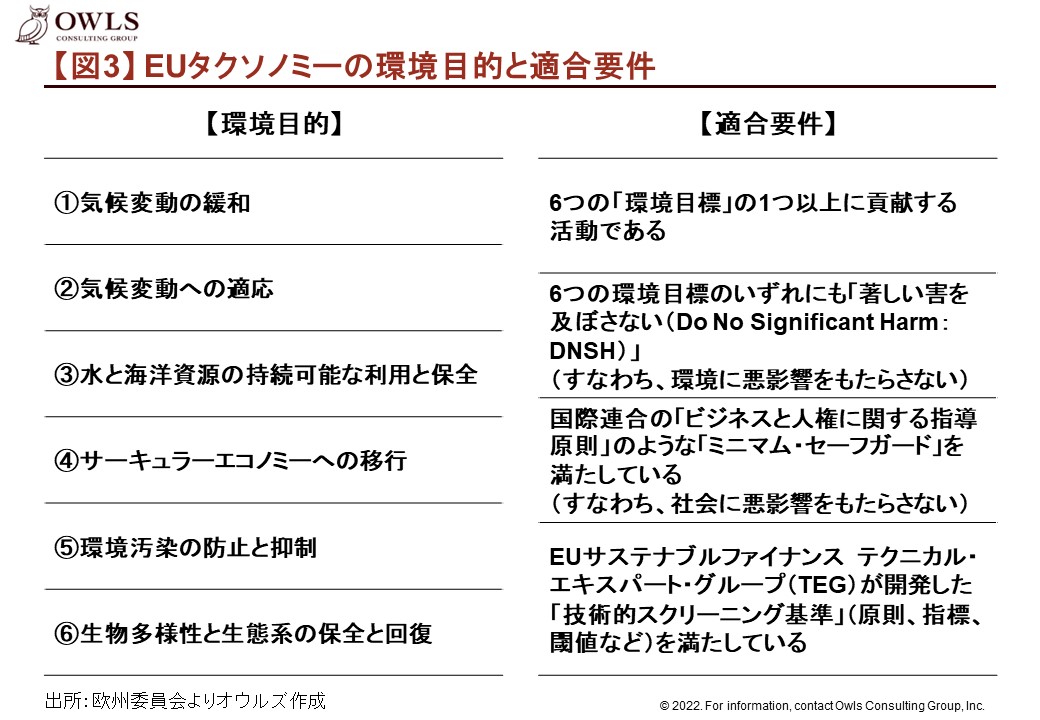

CSRDとSFDRの実効性担保の鍵を握るのが、グリーンな経済活動の分類を示すEUタクソノミーだ。EUタクソノミーでは、6つの環境目的と4つの適合要件が掲げられる(図3参照)。

EUタクソノミーでは、環境目的のいずれかに貢献するだけではグリーンであるとは認められない。ある目的に貢献する過程で、別の目的に悪影響を与えないことが求められる。また、環境に資するビジネスが人権・労働課題を生んではならないとの考えにもとづき、「ミニマム・セーフガード」に準拠すべきとされる。この観点では、環境に閉じず、社会・人権も含む広範なサステナビリティアジェンダを包含している。

EUタクソノミーは環境目的ごとに対象業種を指定し、その中でも対象となる事業活動を細分化した上で、適格となる閾値を定める。現時点で詳細が法制化されているのは「気候変動の緩和」と「気候変動への適応」で、2021年4月に委任法が承認され、2022年1月に施行された。他4つの環境目的についても、2022年に委任法が公表される予定だ。

そして、幅広い業種の企業と金融機関に対して「タクソノミー適合率」の開示を求める。現行のNFRDの対象、そして今後法制化されるCSRDの対象企業は、タクソノミーに準拠した情報開示しなければならない。また、SFDRの対象である運用会社などの金融市場参加者に対しても、タクソノミーに規定された経済活動への自社のファンドの貢献度合いを明らかにすることを求めている(図4参照)。

つまり、EUタクソノミーは、サステナビリティ情報開示の進展、ひいてはESG/SDGs対応をする企業に対する資金の流入を通じたサステナブルな経済成長を狙うEUにとって、要となるルールと言える。

CSRD、SFDR、EUタクソノミーという3つの画期的なサステナビリティに対するルールは、相互に深く連関し合いながら、世界的なサステナビリティに関するルールメイカーとしてのEUの立ち位置を明確にするものといえる。現在の主要目的は環境を対象としているが、社会・人権を主眼とする「ソーシャルタクソノミー」の検討も進んでいる。もしソーシャルタクソノミーが法制化されると、サステナビリティ情報開示は一層進展するだろう。

日本企業もCSRD・SFDR・タクソノミーの対象になる可能性

CSRD・SFDR・タクソノミーはEU域外の企業も適用される可能性があり、日本企業も例外ではない。

現行のNFRDの対象企業は、EUにおいて従業員数が500人以上の上場企業又は従業員数500人以上の金融機関だが、CSRDでは従業員数が500人以上の企業又は上場企業が対象となり、対象企業数は約1万社から5万社近くに拡大する見込みだ。欧州域外に本社を置く企業でも、今回の改正によって新たに適用対象となるケースが多くなるとされる。日本企業の欧州の子会社も対象となるケースがあるだろう。

また、SFDR下では、EU以外の金融機関も、欧州の投資家に金融商品を販売している場合は規制対象になる。すなわち、日本の資産運用会社が欧州の顧客に対してファンドを販売したいとなった場合は前述の通り、企業レベルおよび金融商品レベルでの情報開示が求められる。8条ファンドと9条ファンドの金融商品レベルの分類の判断に苦慮したとしても、6億人のマーケットであるEUでビジネスをするためには対応は待ったなしなのだ。

タクソノミーが国際的な動きとなる機運も高まる。現に、OECDやIMFなどの国際機関もタクソノミーを検討している。EUタクソノミーがたたき台となり、グローバルに展開される公算が高い。

ここで留意すべきは、現状のルールが絶対の基準であるわけではないことだ。2022年7月に、天然ガスおよび原子力を「グリーン」な経済活動に含めることが確定した。加盟国間で意見の隔たりが大きい上、ロシアによるウクライナ侵攻を契機に、ロシア産への依存の高い天然ガスへの風当たりも増していた。しかし、欧州議会は7月6日、比較的僅差ながら委任規則を実質的に承認した。この事象から、EUの理論でルールの内容が変わるということを肝に銘じることが重要だ。

タクソノミー適合対象が変わることで、サステナブル投資の対象、すなわち金融から事業会社への資金流入先も必然的に変わり得る。単なる情報開示と思わずに、日本企業もサステナビリティ情報開示に係るEUのルール形成の動向を今後も注視すべきだ。

*1:2022年8月現在

株式会社オウルズコンサルティンググループ

プリンシパル

大久保 明日奈

本レポートの関連サービス

社会的インパクト定量化・ ESG情報開示・統合報告書作成支援